作者:林彥安醫師

經過2022年的市場下修之後,雖然與一年前比起來估價改善,但美股的估價依然略為過高。而美國與非美債券,以及國際股市的估價適中,對投資人更有吸引力。

債券市場:長期回報提升,信用風險看好

因40年來首見的快速升息,使美國與國際債券市場(和我的債券ETF)遭受空前的損失,尤其使美債的報酬低於預期,但長期來看,反而拉升了預期報酬。雖然利率上升讓債券的票面價值快速下滑,但債券的配息能夠以較高利息再投入,只要時間足夠,長期下來反而能夠提高報酬。美國與非美債券未來十年的預期年化報酬,提升至4.1~5.1%。

升息之後的固定收益資產預期報酬如下所示:

10年期美公債的報酬預期為3.7~4.3%,投資等級債4.8~5.8%,高收益債6.6~7.6%。信用風險雖然短線與股票的波動性相近,但因其高於國債的風險溢酬,與股市較低的相關性,被認為能改善長線投資人的報酬。

股票市場:國際與新興市場機會出現

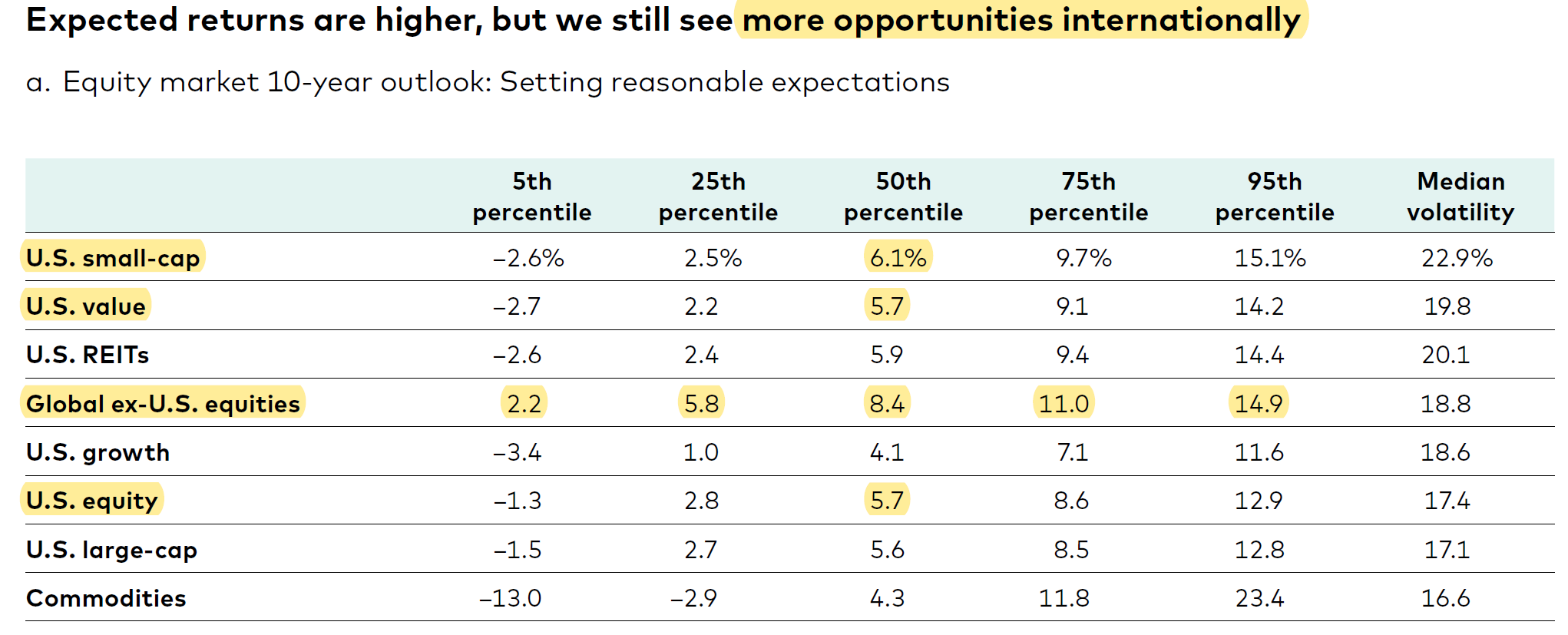

經過一年的下跌,美股報酬有稍微拉近平均值,但國際股市卻更加落後平均值,這使得國際的投資機會更有吸引力。美股的預期年化為4.7~6.7%,國際7.2~9.2%,新興市場7~9%。尤其就上表來看國際股市不太可能有虧錢的機會。美國的小型股可能出現機會,價值股預期會贏過成長股。

資產配置:加重美國價值,新興市場,與信用債券

美股方面.因為近鄉偏誤的限制,美股最多就設定為60%(比柏格的80~100%要低許多)。認為價值因子會有較好的風險報酬表現,因此加重價值因子的曝險比例(value tilt),佔全股市34%,稍微看好小型股所以也加重小型(不過有因子投資的觀念會知道這樣單因子分開配是不好的)。

因為新興市場與美股的相關性較低,因此也加重至股市的20%,與國際成熟市場相當。債券部位則加重信用風險的曝險(credit tilt),美國信用債19%,國際債券22%(因此看來BNDW的角色開始浮現)。

在如此更動配置之後,預期與傳統股6債4有相近的報酬,但波動性較低,有更好的Sharpe ratio與最大跌幅,但也因此承擔了2.3%的追蹤誤差,導致每年有51%的機率跑輸標竿。

個人評論

改良過後的資產配置,Sharpe ratio從0.24變成0.25,其實不能說是很有意義的改善吧。而且這個數字也和規模因子與期限因子的長期報酬相當,感覺是沒有什麼特別的。加重價值因子和新興市場的思路可以理解,但是債券部位完全在重壓信用風險,而且根本不把美國公債當一回事,這就完全超乎我的預期了.....。

因為就因子投資來看,信用風險長期的溢酬接近於0,利率風險才有長期顯著的溢酬;而刻意去重壓信用風險,是違反因子投資的原則的,這部分不是很能理解,不然就是在做因子擇時。

至於加重價值因子這個部分,建議還是投小型價值股吧,畢竟規模和價值看起來各自預期都有一些超額報酬,但持續性不清楚,加起來的表現預期會比較穩一點。

參考資料:Vangurard官方網站