整體理財投資觀

一開始就先講結論:被動投資一樣要花時間累積經營,和經營本業並沒有不同。

雖然這不是我喜歡的投資動機:投資不一定會致富,但能避免變成窮老人。退休準備是每個人都無法避開的問題,正確投資一定能幫助以後的退休。

除了採用指數投資累積複利之外,存錢很重要。

債券與房地產的標的討論

無論發債的單位是企業還是政府單位,債券的本質就是借錢,投資人都是借出本金領取利息,持有到期後歸還本金,因此債券歸類固定收益資產。利息的高低就會取決於暴露的利率風險與信用風險高低。美國公債只有利率風險,所以殖利率在投資等級債中是最低的。由於風險與收益來源不同,因此和股票類資產的相關性較低。

債券類資產在2023年受到矚目的原因是,美國聯準會升息讓債券殖利率上升,進而讓債券的長期報酬上升,這點和2020~2021年間的超低利率=超低報酬已經不同,讓債券的投資吸引力上升。但是根據這個理由想要在今年減少股票,增加債券比例的調整,依然是不推薦,因為動態資產配置會減少報酬率。

衍伸閱讀:Vanguard 2023年投資市場展望

投資標的的穩定性主要還是來自於時間,台股和美股經過20年才能100%保證獲利,債券約10年可以保證獲利。股債資產配置的優點則是能提早穩定投資成果,1:1配置可以縮短到5年獲利。

信用風險值不值得承擔現在仍有爭議,數字上是不支持。因此我不會只持有信用債券。推薦在公債與綜合債券中擇一。

國際超級房仲Zack新書的內容摘要。房屋根據實際用途才購買。不過2023年的現在,房價持續下跌中,沒有急用需求的人其實可以再等等。

衍伸閱讀:破解黑心話術【購屋超級攻略】心得

稍微講一下清流君的買房影片大意,30年後股票的複利增長更快

衍伸閱讀:從清流君的影片,討論買房的各種個人化考量

股票投資標的建議

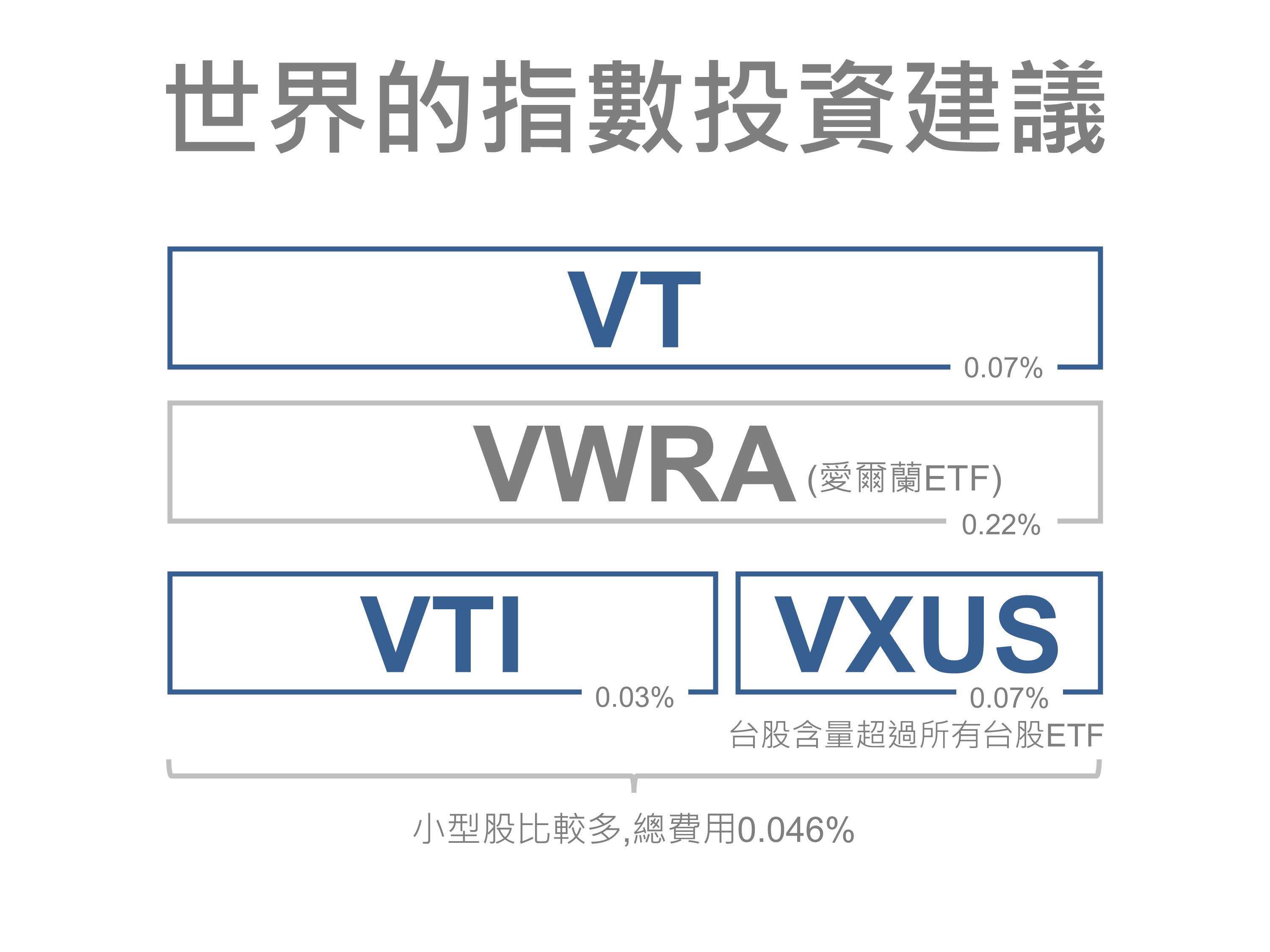

VTI+VXUS的組合更為廣泛成本也更低,不過單買VT或VWRA已經足夠

小框內右下角的小字是總內扣成本,台灣可以以大型股為核心再擴展到中型股。0051的部分按照個人喜好是不一定要加,但要知道的是這樣你的獲利就會只來自台灣50而沒有中型股。006203是追蹤MSCI指數的ETF,特性是持有一部份的上櫃中型股。在股票型ETF中可以用單支合理的成本持有最大範圍的台股。

這次因應新書的內容加入了正2槓桿型ETF(00631L/00675L),但是需要堅實的觀念基礎,先不建議新手使用。會列上去的原因是,這是完全涵蓋加權指數的唯一方法:期貨型ETF。以大仁哥1:1配置1.5%高利活存的做法,可以進一步降低槓桿ETF的持有成本。

那呼應主題,到底可以買什麼呢?就是以長期投資的視角建立股債資產配置,若有立即的房屋實際用途就可買房地產嘍。

我的主觀心得

倒數第二張是對我個人投資經驗的感嘆,我把整體的大意貼在這裡:

最後,在投資領域還是要認清自己的渺小。

金融市場的複雜系統不是人類可以駕馭的。投資歷史告訴我們群眾市場瘋狂不講理,所以人類不可能預測市場,也不可能用總經推論走勢或猜高低點。

等待是違反人性的事,因為生物體會隨時間老去,時間不站在生物體這邊,身為人類在面對金融市場就已經輸一半了。投資成果也是運氣決定的,例如報酬順序風險。如同今年公開的運氣實驗,財富累積決定於運氣而非素質或努力,人類能做的就只有盡力之後放寬心。

投資的核心最後還是要存錢+等待。股市上漲的交易日只有短短的不到1%(台股2003年的論文。我覺得大概是這樣:單日上漲機率51%,下跌機率49%,所以漲跌抵銷之後真正構成上漲的天數在1%以內),所以大部分待在市場內的時間都在等待。

常會有人說專注本業收入,因為這確實是抵抗風險的一大利器,當投資技能穩定之後,進步的空間終究還是要回歸到本業收入的努力。

IMID (SPDR MSCI ACWI IMI UCITS ETF)也是不錯的選擇,和VWRA互有優缺點,潛在優點包含追蹤指數有考量小型股,另費用率是較低的0.17%。

回覆刪除感謝推薦!確實對這支不熟

刪除