本文為清流君三篇相關影片觀後心得整理。結論是我並沒有保留手上的VNQ。

2022年2月28日 星期一

2022年2月22日 星期二

論什麼是投資風險

這個問題的發想是來自於我今年初對於投資市場的一個領悟:我們在投資方面所做的所有事情,包含預備金,保險,現金存款,分散投資,資產配置,股債搭配,因子投資,再平衡,通通只為了一個目的,就是為了降低風險(而不是為了提高報酬)。既然我們在行為上把投資風險看得這麼重要,那第一個最實際的問題就是:該怎麼定義風險?

在我看過的投資經典著作中,描述風險最好的書是 霍華馬克斯的<投資最重要的事>,有著整整三個章節的超大篇幅。而且讓我得到一個結論:沒有人有立場批評別的投資人「不懂風險」。因為明明就沒有人能懂。連霍華馬克斯都不敢說他懂,有誰敢說懂?再小心的投資人還是有可能因為運氣因素爆炸。

<投資最重要的3個問題>心得

由於我覺得要知道別人不知道的事還是太過困難了,不必這樣期待自己,所以省略掉第二個問題。但是另外兩個問題還是非常實用:

1. 你知道的事情有沒有可能是錯的?

3. 你的腦袋為什麼要騙你做決定?

一句話講完投資經典系列

- 漫步華爾街:現代投資組合理論+買進持有。

- 漫步華爾街五十周年版:存錢+指數基金。

- 漫步華爾街的十條投資金律:現金+股債房。

- 約翰伯格投資常識:降低投資成本就對了/買美股就好。

- 鄉民的提早退休計畫:VTI+VXUS+BND。

- 投資金律:指數基金+短債。

- 投資金律二版:要賭就小型價值股,要穩就短債。

- 智慧型資產配置:加入小型股,善用再平衡。

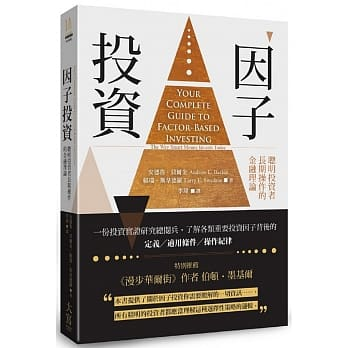

- 因子投資:投多因子就好了。

- 雙動能投資:對指數用時序動能就好了。

- 諾貝爾經濟學獎得主的獲利公式:延長時間就是降低風險。

- 投資最重要的事:控制風險才有好報酬。

- 投資最重要的3個問題:除非掌握市場不知道的事,不然不要操作。

- 被動投資學:主動基金和主動操作,越累加越不利。

- 別把你的錢留到死:退休前花錢體驗人生。

黑盒子:關於國際股市的配置選擇

這個部份我實在不敢亂推薦,因為做國際分散所帶來的風險特性就是:短時間內的最大下跌風險更高(美國死全球死的概念),但長時間能夠避免單一國家低報酬的風險(例如萬一台股或美股長期下來表現不好),穩賺不賠的持有時間從20年提前到15年。

2022年2月18日 星期五

當市場下跌時,承受虧損的心態

我認為比較實際的方法有兩種:

- 從報酬入手:解釋波動和市場報酬之間的關係,市場波動就是報酬的來源。

- 從風險入手:風險資產持有越久,風險越低,越不容易虧錢。

不然講再多都是幹話

2022年2月11日 星期五

投資穩賺不賠所需的持有時間

- S&P 500指數/動能因子: 20年

- 國際股市分散: 15年

- 債券/多因子分散(包含獲利/品質因子): 10年

- 股債配置: 5年

可以看出不管是國際分散,因子分散,還是分配給債券

分散投資的意義就是把穩賺不賠的時間門檻往前移

2022年2月9日 星期三

<因子投資>心得

因子投資的本質是"分散投資"。如果能用"分散風險",而非"增加報酬"的角度看待因子投資,會比較能正確理解這門學問的精神。

因子投資的概念,就像指數投資用市場波動因子來獲利,擴展到用其他有報酬解釋能力的因子來獲利。這些因子包含規模(小型股)/價值(低價股)/品質(好公司)/動能等等。但是對因子做分散投資,不必然會帶來更高的報酬,因為除了動能因子外的大部分因子,預期報酬都低於市場波動,加上因子分散之後的個別獲利也被分散。

因此能夠提升的是「風險調整後」的超額報酬,也就是降低風險。或是換句話說:加入了「多因子組合」的大盤之中(有人問說人類有可能擊敗大盤嗎?當然有可能,看你用什麼組合來定義大盤而已。多因子的大盤勝過單因子的大盤,當然是可能的)。為了這個目的,實務上使用包含多因子的單一基金,是較佳的選擇。