指數化標的ETF

首先一開始先複習一下分散全球股市的構成方式,單一標的就是VT/FWRA(近年來成本比VWRA更低的選擇)。另外我所使用的是VTI+VXUS的組合,除了成本更低一些之外,這也是我在回測中發現到是可能比VT更優越的選擇。

用正2涵蓋上市指數也是合理的選擇,不過不配息的正2是代表報酬指數而不是價格指數了。至於VXUS/VWO這些國際指數ETF,收錄的台灣股票範圍皆超過上述的股票型ETF,所以有這些國際ETF的人倒也沒有一定要加買,如果要持有台幣資產與迴避匯率風險的話則建議持有台股ETF。

美國公債ETF的選擇

- 全球總體債券:相信指數化概念也能用於投資債券全市場,那就會傾向買BNDW。

- 中期美國公債:如果只相信債券的期限因子,不想承擔違約因子,那就會傾向買純美國公債。

- 短期美國公債:以投資金律的建議為代表,為了迴避通膨對債券部位的長期傷害,只建議持有5年期以內的短債。至於現在短長天期殖利率倒掛,短債的報酬率反而比長債高,所以如果對債券沒有特別想法,我會推薦現階段配置短債也是等同送分題的選擇。

- 長期美國公債:由於台灣的美國公債標的皆是長天期比較知名,然而持有長天期美國公債在近年遭到了部分的指數化投資KOL的攻擊。但我認為對長債的恐懼是一種迷思,因為20年公債就是一份期限因子,中期公債也至少是半份期限因子,如果長債不能拿,那中債也同樣不能拿。同樣性質的東西能拿半份為什麼不能拿一份?這在邏輯上是說不通的。而且上面說伯恩斯坦可是連中債都不推薦的。調查完早年大師的資產配置,短債+長債可是熱門組合選項,這也代表若對於過長的到期日有恐懼,用其他短天期的標的縮短到期日即可平衡。

那麼股債的選項都清楚之後,下面就可以接續介紹各種資產配置範例。

永續投資組合

這是股債1:1的範例,很簡單的將四種資產平均四等份,但在後續的回測中擁有非常低的下跌幅度與標準差。

評論:加入與股債都低相關的黃金,抗跌性非常優良,但股票部位過低,會犧牲長期報酬的增長。

金蝴蝶

永續投資組合的小幅改良版,加入了小型價值股並五等分。除黃金之外的四等分,排列就像是蝴蝶的四個翅膀一樣。

評論:股債比來到6:4,預期報酬會比永續組合更好一些。

四季組合

評論:股票比例不足一半,長期報酬非常一般。

不過真正的全天候組合卻表現更差,也沒有完整標的可以複製,就不回測了。

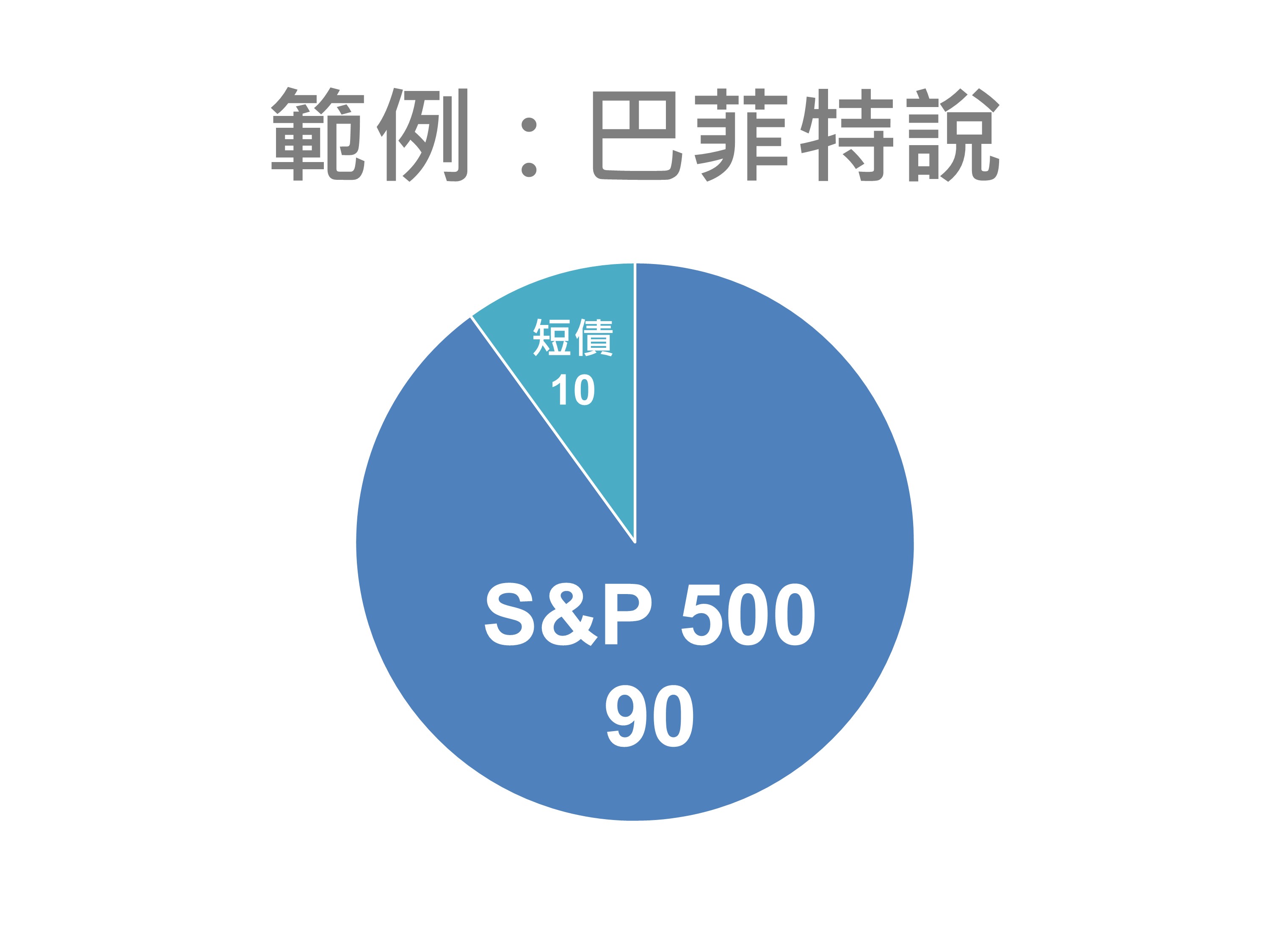

巴菲特給一般人的建議

評論:重壓九成的美股真的很奸詐,這樣誰贏的了。

柏格頭三基金

堂堂柏格頭論壇所推崇(不是柏格本人的意思),看似平凡無奇的美股+國際+美債三項組合,然而回測的表現卻遠超我的預期,年化報酬竟然可以長期在7~8%以上....。

評論:證明資產配置大道至簡的最佳代表,我的終身之敵。

漫步華爾街的中年範例

評論:看到後面就知道了.......。

投資金律二版

評論:嗯......複雜真的沒有比較好。

殘酷回測大評比

但<漫步華爾街>精心推薦的配置方法,無論是績效或是Sharpe ratio都吊車尾,連全球股債64都輸。我相信作者肯定沒有做回測.....看來大師學問再厲害,實作起來也未必較強。

看來股債比似乎是一種迷思,影響報酬效率的主要因素並不在於股債比。兩種配置大量黃金的金蝴蝶和永續投資組合,擁有非常小的跌幅與標準差,Sharpe ratio也是位於最高等級。

以高防禦力著稱的永續投資依舊拿下最小下跌與標準差,分散均衡的金蝴蝶則是全體最佳Sharpe。總之,這些經典配置方式在過去歷史的回測中都證明了自己的價值。

相比之下就算不談<漫步華爾街>,<投資金律>真的有點像小丑,Sharpe 也不好,以穩健著稱的股債64版本也沒有在Sharpe勝過股債82版本(增加債的結果只是白白損失效率),或是沒有勝過任何一版的股債64配置。也就是說<投資金律>和<漫步華爾街>這兩本書給出的建議,反而讓效率更低,他們肯定沒做回測。

(我可以斷言,在歷史的長河中Sharpe沒有到達0.4的配置,根本就不用看。)

(對了我的同期夏普可是有0.42,而且這是在沒有動能標的的不完全模擬之下)

三種很難贏的組合

所以現在即使不看巴菲特的建議,有三種放到現在都很難贏,顛樸不破的組合:

- VT: 也就是美國國際6:4

- 美國股債6:4

- 柏格頭三基金: 美國60%+國際20%+美債20%

他們在歷史回測中跑出的線圖是三條幾乎重合的線(上圖)

這怎麼可能?它們股債比本身就不一樣啊?VT是100%股,64是60%股,柏格頭是80%股。不是說90%的報酬差異來自於資產配置嗎?不同股債比跑出的結果一樣到底是?

我認為報酬差異來自於資產配置還是對的,只是其中的關鍵不是股債比,而是--美股的比例。我大膽推論,就長久的歷史回測來看,報酬差異主要會來自於美股比例的差異。所以就理論上而言,要贏過VT其實很簡單,用VTI+VXUS,然後把美股的比例設高於VT就好了(我還沒算進成本差距)。

從發現這件事的那一天起,我就不再提股債比了。

可以看到長債(綠)長期而言還是不錯的,報酬率和Sharpe ratio都高於國際股市(橘),只要不遇到通膨什麼都好。美國整體債券(藍)與國際股市雖然波動性有差別,但報酬率差不多。

也就是說美國股市無論是搭配國際股市或債券,並不會影響太多報酬。這樣話說回來,VT也並非是最好的設計,因為那40%的國際股市並沒有提升效率,把一半拿去換債券都還能降低波動。

最佳台股比例如何設定?

假設我們上面的發現是對的--美股比例最為重要,那要如何根據美股的比例,來設定自己要加入多少台股呢?我想引用兩大理論來解決這個問題:效率前緣和風險平價。

根據效率前緣計算機,最佳的美台比例為77:23(最低風險取得最高報酬);根據風險平價計算機,美台風險均等為54:46(美股和台股風險相等的比例)。也就是說,相對於美股,台股整體比例可以介於23%~46%之間。

23%是效率前緣,如不是23%代表報酬效率較低;46%是風險平價,如高於46%代表單一風險過高。23~46%之間代表台股比例過高讓效率下降,但並不會讓台股的風險超過美股,風險仍在可以接受的範圍。

不過要注意的是,這裡拿來衡量的台股風險,是指系統性風險。台灣在政治地緣方面的非系統性風險,我認為至今無法以量化方式衡量。

至於如何根據VT的美股比例,來把台股加入VT?我都幫大家算好了,15.2%是效率前緣,33.8%是風險平價,台股可以介於15.2%~33.8%之間。相信這條發現的含金量應該有超過一百萬了。

結論:資產配置回測的重要發現

- 永續投資組合和金蝴蝶的抗跌能力與風險效率有通過長期歷史考驗。

- 柏格頭三基金能夠輕鬆勝出各種複雜的配置組合,推薦給新手。

- 美股的比例可能決定了大部分的報酬率與風險效率。

- 台股的最佳比例可以考慮以效率前緣和風險平價來計算。